اندیکاتور MACD چیست؟ کاربرد و عملکرد آن چگونه است؟

در میان اندیکاتورها، اندیکاتور MACD بدلیل سادگی و عملکرد درخشان علاقمندان زیادی را از فعالان بازار های مالی و تحلیل گران به خود اختصاص داده است؛ این اندیکاتور در سال 1970 توسط جرالد اپل فیزیکدان و محقق آمریکایی طراحی شد، و همواره یکی از پرکاربرد ترین اندیکاتور ها بوده است.

MACD چیست؟

اندیکاتور MACD مخفف عبارت Moving Average Convergence Divergence می باشد. عبارت Convergence به معنای همگرایی و عبارت Divergence به معنای میانگین متحرک است، عبارت MACD به معنای میانگین متحرک همگرا واگرا می باشد، همانگونه که از اسم این اندیکاتور مشخص است در عملکرد و محاسبات این اندیکاتور از میانگین متحرک استفاده می شود؛ اندیکاتور MACD قدرت، جهت و شتاب در یک روند را در تحلیل بررسی می نماید. در سامانه های پلتفرم های تحلیل تکنیکال و در قسمت اندیکاتورها و با تایپ عبارت “MACD” این اندیکاتور در قسمت پایین نمودار در اختیار شما قرار می گیرد.

فرمول اندیکاتور MACD:

این اندیکاتور به روش زیر محاسبه می گردد:

مکدی از حاصل تفریق میانگین متحرک نمایی بلند مدت (26 دورهای) از میانگین متحرک نمایی کوتاهمدت (12 دورهای) به دست میآید.

میانگین متحرک نمایی 26 دورهای – میانگین متحرک نمایی 12 دورهای = MACD

خط سیگنال نیز یک میانگین متحرک نمایی 9 روزه است.

منظور از دوره، مدت زمان محاسبه شده در محاسبات میانگین متحرک نمایی مورد استفاده است که میتواند روز، هفته و یا ساعت باشد. (26 روز، 12 روز، 9 روز و…)

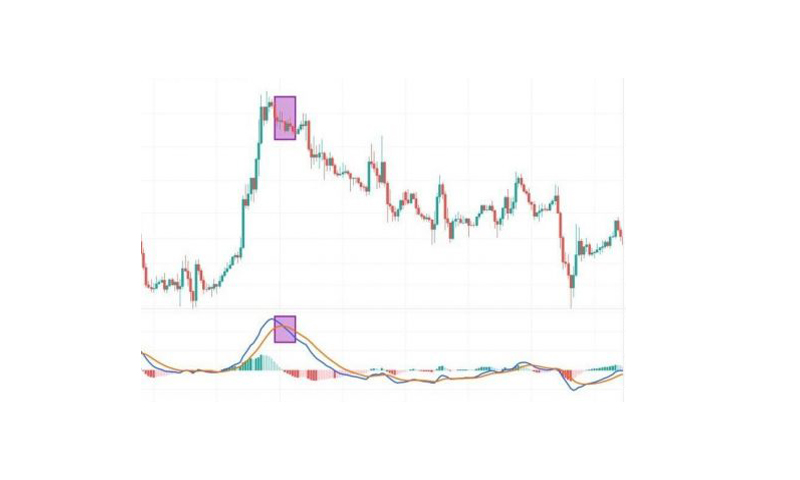

اجزای اندیکاتور MACD:

همانگونه که در تصویر زیر مشاهده می کنید این اندیکاتور از سه جزء تشکیل شده است که شامل دو منحنی و یک نمودار می باشد، منحنی قرمز نشان دهنده سیگنال و منحنی آبی نشان دهنده MACD است و همچنین اختلاف این دو منحنی در هر نقطه توسط یک نمودار میله ای (هیستوگرام) نمایش داده می شود.

MACD از تفریق دو خط میانگین متحرک نمایی بلند مدت و کوتاه مدت بدست می آید (میانگین متحرک نمایی است که در محاسبه آن به قیمتهای نزدیک تر به روزهای آخر معاملاتی وزن بیشتری داده شده است) خط مکدی تند و پر نوسان است و خط سیگنال بسیار کند و کم نوسان می باشد دلیل این تفاوت، متفاوت بودن نحوه محاسبات میانگین در خط مکدی و خط سیگنال است.

سیگنال خرید و فروش در اندیکاتور MACD:

برای سیگنال گیری در اندیکاتور MACD روش های متنوعی وجود دارد؛ در این مقاله به تشریح روش تقاطع ها و واگرایی ها را که از پر کاربردترین روش ها در این اندیکاتور می باشند می پردازیم.

سیگنال گیری از تقاطع خط MACD و خط سیگنال در اندیکاتور MACD:

در این روش سیگنال گیری در اندیکاتور مکدی از تقاطع خط سیگنال و خط مکدی حاصل می شود.

توجه داشته باشید زمانیکه که خط مکدی و خط سیگنال از هم فاصله می گیرند، روند در حال قوی تر شدن می باشد و هنگامی که این دو خط به یکدیگر نزدیک تر شوند، به این معنا است که روند در حال ضعیف تر شدن و از دست دادن قدرت است.

سیگنال خرید:

اگر خط MACD از ناحیه زیر صفر، خط سیگنال را از پایین به بالا قطع کند ، در اینجا سیگنال خرید صادر می شود و همچنین اگر تقاطع صعودی مکدی و سیگنال در زیر خط صفر رخ دهد به معنای شروع روند صعودی است و اگر در بالای صفر اتفاق بیفتد، میتواند به معنای ادامه روند صعودی باشد.

این روش سیگنال گیری در اندیکاتور مکدی در روند ها بیشتر اعتبار دارد.

به هر میزان که شیب کراس ها در مکدی تندتر باشد، میزان افزایش یا کاهش قیمت بیشتری مورد انتظار است.

سیگنال فروش:

اگر خط مکدی در ناحیه بالای صفر، خط سیگنال را از بالا به پایین قطع نماید، شاهد صادر شدن سیگنال فروش خواهیم بود، توجه داشته باشید این شکست هرچه از خط صفر بالاتر باشد، سیگنال قویتر خواهیم داشت.

و همچنین اگر تقاطع نزولی در بالای خط صفر اتفاق بیفتد به معنای شروع روند نزولی ،و اگر در زیر صفر رخ دهد ادامه دار شدن روند نزولی را میتواند بدنبال داشته باشد.

سیگنال گیری با تقاطع خط صفر در اندیکاتور MACD:

یکی از روش های متداول سیگنال گیری در اندیکاتور MACD، تقاطع خط صفر یا همان خط مبنا می باشد، در این روش زمانی سیگنال خرید و یا فروش می گیریم که خط مکدی از خط صفر عبور کند.

تقاطع صعودی از خط صفر زمانی رخ می دهد که خط مکدی به بالای خط افقی صفر برود و به ناحیه مثبت ورود کند در این حالت ما سیگنال خرید می گیریم.

تقاطع نزولی نیز زمانی رخ می دهد که خط مکدی به زیر خط صفر حرکت نموده تا به منطقه منفی وارد شود در این حالت سیگنال فروش برای ما صادر می شود.

سیگنال گیری از واگرایی ها در اندیکاتور MACD:

از جمله کاربردهای اندیکاتور مکدی گرفتن سیگنال خرید و فروش از واگرایی ها است، البته توصیه می شود که به تنهایی از آن استفاده نکنید و از ابزار های دیگر هم در کنار آن استفاده نمایید.

واگرایی چیست؟

به موقعیتی گفته می شود که در آن تفاوتی میان قیمت و اندیکاتور ایجاد گردد.

(برای آشنایی کامل تر با مفهوم واگرایی و انواع آن توصیه می کنیم مقاله “مفهوم واگرایی و تفاوت آن با همگرایی” در این لینک مطالعه نمایید.)

انواع واگرایی ها به دو دسته کلی تقسیم می شوند

1) واگرایی معمولی که خود به دو دسته مثبت و منفی دسته بندی می شود.

2) واگرایی مخفی که خود به دو دسته مثبت و منفی دسته بندی می شود.

الف) واگرایی معمولی یا آر دی (RD):

واگرایی معمولی اخطار دهنده بازگشت روند است و گویای ضعف در روند فعلی است. تحلیل گر بعد از مشاهده این واگرایی منتظر تغییر روند صعودی به نزولی و برعکس خواهد بود.

واگرایی معمولی مثبت یا (RD+):

هنگامی که که نمودار قیمت کفی پایین تر از کف قبلی یا هم تراز با آن شکل دهد و اندیکاتور کفی بالاتر از کف قبلی خودش را تشکیل دهد این رویداد به معنی ضعیف شدن روند نزولی و احتمال برگشت روند در آینده است.

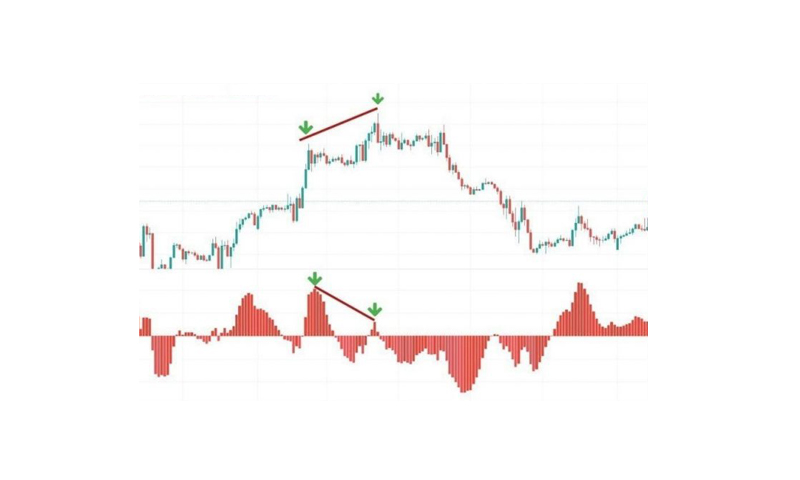

واگرایی معمولی منفی یا (RD-):

این حالت زمانی رخ می دهد که نمودار قیمت سقفی بالاتر از سقف قبلی یا هم تراز با آن بسازد و اندیکاتور سقفی پایین تر از سقف قبلی خودش را ایجاد نماید، این رویداد برای تحلیل گر به معنی ضعیف شدن روند صعودی و احتمال برگشت روند در آینده می باشد

ب)واگرایی مخفی (HD):

واگرایی مخفی در طی روند تشکیل می شود و بیانگر تقویت روند فعلی بازار است و به تحلیلگر سیگنالی برای ادامه روند بازار می دهد.

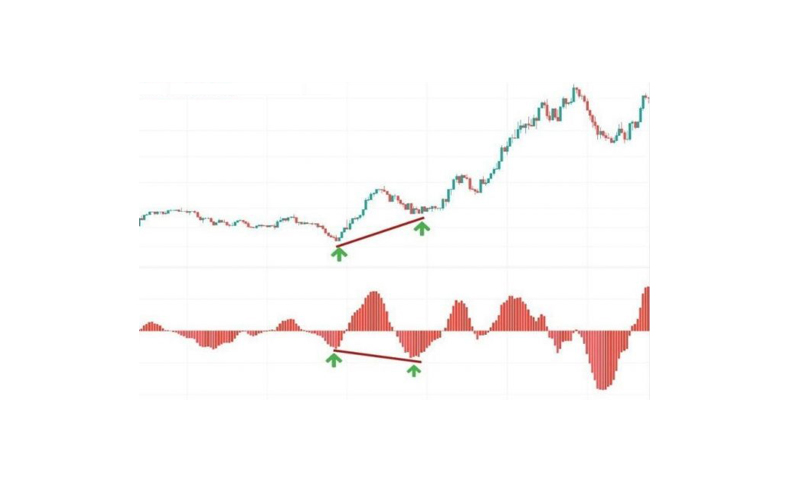

واگرایی مخفی مثبت یا (HD+):

هنگامی که نمودار قیمت کفی بالا تر از کف قبلی خود بزند و اندیکاتور کفی پایین تر از کف قبلی خود را تشکیل دهد. در این اینجا سیگنالی به معنی ادامه دار شدن روند صعودی قیمت دریافت می کنیم.

واگرایی مخفی منفی یا (HD-):

زمانی که نمودار قیمت سقفی پایین تر از سقف قبلی خود تشکیل دهد و اندیکاتور سقفی بالاتر از سقف قبلی خود را بسازد. در این زمان ادامه دار شدن روند نزولی قیمت سیگنال می شود.

نکته مهمی که توجه به آن ضروری است:

در تحلیل تکنیکال، الگوها، ابزارها و اندیکاتورها به ما در جهت تحلیل بهتر روند و قیمت در آینده کمک می کنند، باید دقت کنیم که هیچگاه به ما موضوعی را با قطعیت بیان نمی کنند؛ در مورد اندیکاتور MACD هم این موضوع صدق می کند؛ پس لازم است برای خرید و فروش از این ابزارها به تنهایی استفاده نکنیم، نگاه ما به این ابزارها بعنوان تاییدی باشد برای سایر ابزارهای استفاده شده در تحلیل تکنیکال در یک نمودار.